Welke kosten komen kijken bij de verkoop van een huis?

Welke kosten komen kijken bij de verkoop van een huis?

Het verkopen van een huis is een belangrijke en vaak complexe transactie. Naast het vinden van de juiste koper en het regelen van alle juridische zaken, moet u ook rekening houden met verschillende kosten die gepaard gaan met de verkoop. In dit artikel zullen we enkele van deze kosten bespreken, zodat u goed voorbereid bent wanneer u uw huis wilt verkopen.

- Makelaarskosten: Een veelvoorkomende kost bij de verkoop van een huis zijn de makelaarskosten. Dit zijn vergoedingen die u aan uw makelaar betaalt voor het begeleiden van het verkoopproces, inclusief het opstellen van advertenties, bezichtigingen regelen en onderhandelingen voeren. De hoogte van deze kosten varieert meestal tussen 1% en 2% van de verkoopprijs.

- Notariskosten: Bij de verkoop van een huis heeft u ook te maken met notariskosten. De notaris is verantwoordelijk voor het opstellen van de leveringsakte en het regelen van alle juridische formaliteiten rondom de overdracht. De notariskosten variëren afhankelijk van het tarief dat door de notaris wordt gehanteerd en kunnen aanzienlijk zijn.

- Taxatiekosten: Als verkoper bent u vaak verplicht om een taxatierapport te laten opstellen om de waarde van uw woning vast te stellen. Deze taxatiekosten kunnen variëren afhankelijk van verschillende factoren, zoals de locatie en grootte van uw woning.

- Overige kosten: Naast de bovengenoemde kosten zijn er nog andere kosten waarmee u rekening moet houden, zoals de kosten voor het opstellen van een energieprestatiecertificaat (EPC), kosten voor het aflossen van eventuele resterende hypotheekschuld en eventuele kosten voor het uitvoeren van reparaties of renovaties om uw huis verkoopklaar te maken.

Het is belangrijk om deze kosten in overweging te nemen bij het bepalen van de verkoopprijs van uw huis. Het kan verstandig zijn om een financieel adviseur te raadplegen om een realistisch beeld te krijgen van de totale kosten die u kunt verwachten.

Daarnaast is het ook belangrijk om te weten dat sommige kosten fiscaal aftrekbaar kunnen zijn. Raadpleeg hiervoor een belastingadviseur of kijk op de website van de Belastingdienst voor meer informatie.

Kortom, bij de verkoop van een huis komen verschillende kosten kijken. Door deze kosten tijdig in kaart te brengen en hier rekening mee te houden, kunt u ervoor zorgen dat het verkoopproces soepel verloopt en dat u niet voor onverwachte verrassingen komt te staan.

8 Tips voor de Kosten bij Verkoop van een Huis

- Bereken de kosten van het verkopen van uw huis, inclusief makelaarskosten, overdrachtsbelasting en notariskosten.

- Wees voorbereid op onverwachte kosten die bij de transactie kunnen komen.

- Bepaal of je een makelaar wilt inhuren om je te helpen met het verkoopproces.

- Maak een lijst met alle documentatie die nodig is om de verkoop af te ronden, zoals titelcertificaten en inspectierapportages.

- Neem contact op met uw hypotheekverstrekker om te zien wat er moet worden gedaan als u uw hypotheek aflost bij verkoop van het huis.

- Doe onderzoek naar de lokale marktomstandigheden voordat je begint met verkopen, zodat je weet wat je moet vragen voor je huis en wat andere woningen in jouw buurt waard zijn .

- Wees voorbereid op mogelijkheden om meer geld te verdienen door bepaalde upgrades of reparaties aan het huis voordat je het gaat verkopen .

- Zorg dat u alle documentatie goed bijhoudt tijdens de transactieprocedure , zodat er geen problem is als er iets mis gaat in de toekomst

Bereken de kosten van het verkopen van uw huis, inclusief makelaarskosten, overdrachtsbelasting en notariskosten.

Wanneer u besluit om uw huis te verkopen, is het belangrijk om vooraf een goed inzicht te hebben in de kosten die hiermee gepaard gaan. Het berekenen van deze kosten kan u helpen bij het bepalen van een realistische verkoopprijs en zorgt ervoor dat u niet voor verrassingen komt te staan tijdens het verkoopproces.

Een van de belangrijkste kostenposten bij de verkoop van een huis zijn de makelaarskosten. Deze kosten worden meestal berekend als een percentage van de verkoopprijs en kunnen variëren tussen 1% en 2%. Het is belangrijk om dit percentage mee te nemen in uw berekening, zodat u weet hoeveel u aan uw makelaar moet betalen voor zijn diensten.

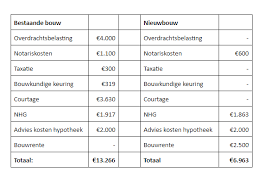

Daarnaast moet u ook rekening houden met de overdrachtsbelasting. Dit is een belasting die wordt geheven op de overdracht van onroerend goed en bedraagt momenteel 2% van de verkoopprijs. Het is essentieel om dit bedrag op te nemen in uw berekening, omdat het direct invloed heeft op uw financiën.

Verder zijn er ook notariskosten waarmee u rekening moet houden. De notaris speelt een cruciale rol bij het afhandelen van alle juridische zaken rondom de verkoop en zal hiervoor kosten in rekening brengen. Deze kosten kunnen variëren afhankelijk van verschillende factoren, zoals het tarief van de notaris en de complexiteit van de transactie.

Door deze kosten op voorhand te berekenen, kunt u een beter beeld krijgen van de totale kosten die u kunt verwachten bij de verkoop van uw huis. Het is ook raadzaam om een financieel adviseur te raadplegen om u te helpen bij het maken van een realistische financiële planning.

Al met al is het berekenen van de kosten van het verkopen van uw huis essentieel voor een succesvolle verkoop. Door rekening te houden met onder andere makelaarskosten, overdrachtsbelasting en notariskosten, kunt u een weloverwogen beslissing nemen en ervoor zorgen dat uw financiën goed op orde zijn tijdens het verkoopproces.

Wees voorbereid op onverwachte kosten die bij de transactie kunnen komen.

Wees voorbereid op onverwachte kosten die bij de transactie van het verkopen van een huis kunnen komen

Bij het verkopen van een huis is het belangrijk om niet alleen rekening te houden met de bekende kosten, maar ook met eventuele onverwachte kosten die zich kunnen voordoen tijdens de transactie. Het is verstandig om hierop voorbereid te zijn, zodat u niet voor verrassingen komt te staan.

Tijdens het verkoopproces kunnen er verschillende onvoorziene kosten ontstaan. Denk bijvoorbeeld aan reparaties of renovaties die nodig zijn om uw huis verkoopklaar te maken. Mogelijk moet u kleine mankementen herstellen of de woning een opfrisbeurt geven om potentiële kopers aan te trekken. Deze kosten kunnen variëren afhankelijk van de staat van uw huis en de wensen van potentiële kopers.

Daarnaast kunnen er ook juridische kosten ontstaan, zoals extra notariskosten als er complicaties optreden tijdens de overdracht of als er aanvullende juridische documenten moeten worden opgesteld. Het is altijd verstandig om een buffer in te bouwen voor dergelijke onvoorziene uitgaven.

Een andere mogelijke onverwachte kost kan voortvloeien uit eventuele resterende hypotheekschuld. Als u nog een lopende hypotheek heeft op het moment van verkoop, kan het zijn dat u extra kosten moet maken om deze schuld af te lossen voordat u uw woning kunt overdragen aan de nieuwe eigenaar.

Om goed voorbereid te zijn op onverwachte kosten, is het verstandig om een financieel adviseur te raadplegen voordat u uw huis te koop zet. Deze professional kan u helpen bij het inschatten van mogelijke extra kosten en u adviseren over hoe u hiermee om kunt gaan.

Kortom, wees voorbereid op onverwachte kosten die bij de transactie van het verkopen van een huis kunnen komen. Door rekening te houden met deze mogelijke uitgaven en advies in te winnen bij een financieel expert, kunt u ervoor zorgen dat u niet voor verrassingen komt te staan tijdens het verkoopproces.

Bepaal of je een makelaar wilt inhuren om je te helpen met het verkoopproces.

Bij de verkoop van een huis is het belangrijk om te overwegen of je een makelaar wilt inhuren om je te assisteren. Een makelaar kan waardevolle expertise en ervaring bieden, maar brengt ook kosten met zich mee. In dit artikel bespreken we de voordelen van het inschakelen van een makelaar en geven we enkele overwegingen om rekening mee te houden.

Een makelaar kan je helpen bij elke stap van het verkoopproces. Ze hebben kennis van de lokale vastgoedmarkt en kunnen je adviseren over de juiste verkoopprijs voor jouw huis. Daarnaast kunnen ze professionele foto’s maken, aantrekkelijke advertenties opstellen en potentiële kopers begeleiden tijdens bezichtigingen. Een makelaar is ook bedreven in onderhandelen en kan namens jou de beste prijs proberen te krijgen.

Het inhuren van een makelaar brengt echter kosten met zich mee. Makelaarskosten variëren meestal tussen 1% en 2% van de verkoopprijs van je huis. Dit kan aanzienlijk zijn, vooral bij duurdere woningen. Het is daarom belangrijk om deze kosten af te wegen tegen de voordelen die een makelaar biedt.

Het is ook mogelijk om zelf je huis te verkopen zonder tussenkomst van een makelaar, dit wordt ook wel “zelfverkoop” genoemd. Dit kan kosten besparen, maar vergt wel meer tijd en inspanning van jou als verkoper. Je moet zelf de marketing en bezichtigingen regelen, onderhandelingen voeren en juridische zaken afhandelen. Het is belangrijk om te bepalen of je voldoende kennis en ervaring hebt om dit zelf te doen.

Kortom, bij het verkopen van je huis is het belangrijk om te beslissen of je een makelaar wilt inschakelen. Een makelaar kan waardevolle hulp bieden bij het verkoopproces, maar brengt ook kosten met zich mee. Overweeg zorgvuldig je persoonlijke situatie, kennis en budget voordat je een beslissing neemt. Het kan ook verstandig zijn om advies in te winnen bij andere verkopers of professionals in de vastgoedsector om een weloverwogen keuze te maken.

Maak een lijst met alle documentatie die nodig is om de verkoop af te ronden, zoals titelcertificaten en inspectierapportages.

Bij het verkopen van een huis komt er veel papierwerk kijken. Om ervoor te zorgen dat het verkoopproces soepel verloopt, is het belangrijk om een lijst te maken met alle documentatie die nodig is om de verkoop succesvol af te ronden.

Een van de eerste stappen bij het opstellen van deze lijst is het verzamelen van belangrijke juridische documenten, zoals titelcertificaten. Deze certificaten tonen aan dat u de wettige eigenaar bent van het pand en dat er geen belemmeringen zijn voor de verkoop. Het is ook belangrijk om eventuele hypotheekdocumentatie op te nemen, zoals aktes en hypotheekovereenkomsten.

Daarnaast moeten inspectierapportages worden verzameld. Dit kan onder meer een bouwkundig rapport zijn, waarin de staat van het huis wordt beschreven, evenals eventuele gebreken of onderhoudsbehoeften. Ook energieprestatiecertificaten (EPC) kunnen vereist zijn om potentiële kopers inzicht te geven in de energiezuinigheid van het pand.

Het is ook raadzaam om alle relevante vergunningen en certificeringen op te nemen, zoals bouwvergunningen of certificaten voor installaties zoals elektriciteit en gas. Deze documentatie toont aan dat uw woning voldoet aan alle wettelijke vereisten en kan potentiële kopers geruststellen.

Het opstellen van een gedetailleerde lijst met benodigde documentatie helpt u om georganiseerd te blijven en ervoor te zorgen dat u niets over het hoofd ziet. Het kan handig zijn om de hulp in te schakelen van een makelaar of juridisch adviseur om ervoor te zorgen dat u alle benodigde documenten verzamelt.

Door voorafgaand aan de verkoop een lijst met alle vereiste documentatie op te stellen, kunt u het verkoopproces efficiënter maken en potentiële kopers voorzien van alle nodige informatie. Dit zal niet alleen uw eigen gemoedsrust vergroten, maar ook bijdragen aan het creëren van vertrouwen en transparantie tussen u en de koper.

Neem contact op met uw hypotheekverstrekker om te zien wat er moet worden gedaan als u uw hypotheek aflost bij verkoop van het huis.

Wanneer u besluit uw huis te verkopen, is het belangrijk om contact op te nemen met uw hypotheekverstrekker om te achterhalen welke stappen u moet nemen met betrekking tot de aflossing van uw hypotheek. Dit is een essentiële tip om rekening mee te houden tijdens het verkoopproces.

Het aflossen van uw hypotheek bij de verkoop van uw huis kan verschillende gevolgen hebben, afhankelijk van de voorwaarden en afspraken die u heeft gemaakt met uw hypotheekverstrekker. Het is daarom verstandig om direct contact op te nemen en hun advies in te winnen.

In sommige gevallen kan het zijn dat u een boete moet betalen als u uw hypotheek vervroegd aflost. Dit wordt ook wel een boeterente genoemd. Het bedrag van deze boeterente kan variëren en hangt af van verschillende factoren, zoals de resterende looptijd van uw hypotheek en de hoogte van het openstaande bedrag.

Daarnaast kan het zijn dat er bepaalde documenten of procedures moeten worden gevolgd bij de aflossing van uw hypotheek. Uw hypotheekverstrekker kan u hierover informeren en u begeleiden door het proces.

Het is belangrijk om deze stap niet over het hoofd te zien, omdat het niet voldoen aan de vereisten van uw hypotheekverstrekker problemen kan veroorzaken bij de verkooptransactie. Door tijdig contact op te nemen en duidelijkheid te krijgen over wat er moet worden gedaan, kunt u mogelijke obstakels vermijden en ervoor zorgen dat de aflossing van uw hypotheek soepel verloopt.

Kortom, neem altijd contact op met uw hypotheekverstrekker wanneer u uw huis wilt verkopen. Door hun advies in te winnen en te achterhalen welke stappen u moet nemen met betrekking tot de aflossing van uw hypotheek, kunt u problemen voorkomen en ervoor zorgen dat het verkoopproces zonder complicaties verloopt.

Doe onderzoek naar de lokale marktomstandigheden voordat je begint met verkopen, zodat je weet wat je moet vragen voor je huis en wat andere woningen in jouw buurt waard zijn .

Een belangrijke tip bij het verkopen van een huis is om grondig onderzoek te doen naar de lokale marktomstandigheden voordat je begint met verkopen. Door dit te doen, krijg je een goed inzicht in wat je kunt vragen voor je huis en wat andere woningen in jouw buurt waard zijn.

Het is essentieel om te begrijpen dat de waarde van een huis sterk afhankelijk is van de vraag en het aanbod op de lokale vastgoedmarkt. Door te weten wat vergelijkbare woningen in jouw buurt hebben opgebracht, kun je een realistische verkoopprijs bepalen die aantrekkelijk is voor potentiële kopers.

Je kunt informatie verzamelen door te praten met lokale makelaars, het raadplegen van online vastgoedplatforms of zelfs door met buren te praten die recentelijk hun huis hebben verkocht. Het is ook handig om naar recente transacties in jouw buurt te kijken en te zien welke prijzen er zijn betaald voor vergelijkbare woningen.

Daarnaast is het belangrijk om rekening te houden met factoren zoals de locatie, de staat van onderhoud en eventuele unieke kenmerken van jouw huis. Deze kunnen allemaal van invloed zijn op de waarde ervan.

Door dit onderzoek voorafgaand aan het verkopen uit te voeren, kun je realistische verwachtingen stellen en voorkom je dat je jouw huis onder- of overwaardeert. Dit kan helpen om potentiële kopers aan te trekken en het verkoopproces soepeler te laten verlopen.

Kortom, voordat je begint met het verkopen van je huis, is het van groot belang om onderzoek te doen naar de lokale marktomstandigheden. Door te weten wat je kunt vragen voor je huis en wat andere woningen in jouw buurt waard zijn, kun je een realistische verkoopprijs bepalen en succesvol verkopen.

Wees voorbereid op mogelijkheden om meer geld te verdienen door bepaalde upgrades of reparaties aan het huis voordat je het gaat verkopen .

Bij het verkopen van een huis is het belangrijk om te beseffen dat kleine investeringen in upgrades of reparaties kunnen leiden tot een hogere verkoopprijs. Het kan verleidelijk zijn om je huis in de huidige staat te verkopen, maar door enkele verbeteringen aan te brengen, kun je mogelijk meer geld verdienen.

Een van de eerste dingen die potentiële kopers opvalt, is de algehele uitstraling van het huis. Een frisse laag verf op de muren en kozijnen kan wonderen doen en een positieve indruk achterlaten. Vergeet ook niet om eventuele beschadigingen aan vloeren of tegels te herstellen.

Daarnaast kunnen keuken- en badkamerupgrades ook een aanzienlijke impact hebben op de waarde van je huis. Het vervangen van versleten kastdeurtjes, het vernieuwen van oude apparatuur of het moderniseren van sanitair kan ervoor zorgen dat potentiële kopers sneller geïnteresseerd raken en bereid zijn om meer te betalen.

Verder is het belangrijk om eventuele technische problemen aan te pakken voordat je je huis te koop zet. Denk hierbij aan lekkende kranen, kapotte elektrische bedrading of slecht functionerende verwarmingssystemen. Door deze problemen op te lossen, verminder je mogelijke obstakels voor potentiële kopers en vergroot je de kans op een succesvolle verkoop.

Het is echter belangrijk om een balans te vinden tussen de kosten van de upgrades en reparaties en de mogelijke meerwaarde die ze kunnen opleveren. Doe daarom altijd goed onderzoek en overleg eventueel met een makelaar om te bepalen welke investeringen de moeite waard zijn.

Kortom, wees voorbereid op mogelijkheden om meer geld te verdienen door bepaalde upgrades of reparaties aan het huis voordat je het gaat verkopen. Door enkele kleine verbeteringen aan te brengen, kun je potentiële kopers aantrekken en mogelijk een hogere verkoopprijs realiseren. Zorg ervoor dat je goed onderzoek doet en overleg eventueel met professionals om de beste beslissingen te nemen voor jouw specifieke situatie.

Zorg dat u alle documentatie goed bijhoudt tijdens de transactieprocedure , zodat er geen problem is als er iets mis gaat in de toekomst

Een belangrijke tip bij de verkoop van een huis is om alle documentatie goed bij te houden gedurende het hele transactieproces. Het zorgvuldig bewaren van alle relevante documenten kan van onschatbare waarde zijn als er in de toekomst iets misgaat.

Tijdens de verkoopprocedure worden er verschillende documenten opgesteld en uitgewisseld tussen u, de koper, de makelaar en mogelijk ook de notaris. Denk hierbij aan het koopcontract, eventuele taxatierapporten, bouwtekeningen, vergunningen, garantiebewijzen en andere belangrijke stukken die betrekking hebben op uw huis.

Het is essentieel om al deze documenten zorgvuldig te bewaren en te organiseren. Dit kan u helpen om eventuele geschillen of problemen in de toekomst op te lossen. Bijvoorbeeld, als er na de verkoop een discussie ontstaat over bepaalde eigenschappen van het huis of als er verborgen gebreken aan het licht komen, kunt u met behulp van de juiste documentatie uw positie versterken.

Daarnaast kan het ook voorkomen dat u na de verkoop nog vragen krijgt van bijvoorbeeld belastingdienst of andere instanties. In dat geval is het handig om snel toegang te hebben tot alle benodigde documentatie om aan hun vereisten te voldoen.

Om ervoor te zorgen dat u alles goed bijhoudt, kunt u overwegen om een speciale map of digitale map aan te maken waarin u alle relevante documenten opslaat. Zorg ervoor dat u kopieën maakt van alle documenten en bewaar deze op een veilige plaats, zoals een kluis of een digitale cloudopslag.

Kortom, het goed bijhouden van alle documentatie tijdens de transactieprocedure van de verkoop van uw huis is van groot belang. Dit helpt u om mogelijke problemen in de toekomst op te lossen en zorgt voor gemoedsrust. Door georganiseerd te blijven en alle relevante documenten te bewaren, kunt u met vertrouwen uw huis verkopen en eventuele onvoorziene situaties het hoofd bieden.